Nvidia еще подрастет

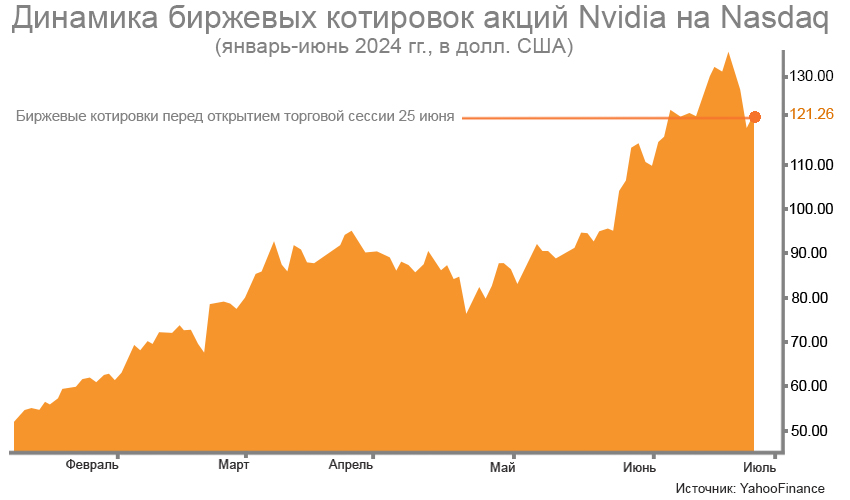

Компания Nvidia, основной разработчик самых востребованных графических процессоров (GPU), фактически ставших первоисточником «всеобщего безумия в области технологий искусственного интеллекта» (именно такой ярлык, AI frenzy, получил широкое распространение в англоязычном интернете), за первое полугодие 2024 года добилась феноменальных успехов на биржевом фронте. Котировки акций компании, уже ставшей чуть ли не синонимом ИИ-революции, с начала января выросли на Nasdaq более чем на 150%, и к середине июня рыночная капитализация Nvidia существенно превысила 3 трлн долларов. Причем на короткое время ей даже удалось опередить двух биржевых монстров — Microsoft Corp. и Apple Inc. — и возглавить глобальный рейтинг самых дорогостоящих компаний мира: пиковый уровень котировок акций Nvidia, чуть менее 137 долларов, был достигнут 18 июня.

Этот рекордный уровень, впрочем, продержался недолго: уже через два дня наметился вполне предсказуемый для нервного фондового рынка корректирующий откат, и три торговых дня подряд котировки акций Nvidia быстро снижались, а ее капитализация упала по сравнению с максимумом примерно на 430 млрд долларов (ниже «магических» 3 трлн), в том числе только по итогам понедельничных торгов ее котировки снизились сразу на 6,7%, до 118,11 доллара за акцию.

Биржевые качели

В пестрой тусовке рыночных аналитиков на фоне внезапного резкого проседания котировок акций Nvidia в конце прошлой — начале этой недели ожидаемо активизировались «медвежьи» настроения.

Приведем в качестве примера показательный умеренно пессимистический комментарий инвестора с Уолл-стрит Джонни Чжана, опубликованный в обзоре издания Tip Ranks.

![]() «Nvidia контролирует эту экосистему как на аппаратном, так и на программном фронте, и текущая динамика выпуска новых поколений процессоров должна привести к тому, что это лидерство только усилится»

«Nvidia контролирует эту экосистему как на аппаратном, так и на программном фронте, и текущая динамика выпуска новых поколений процессоров должна привести к тому, что это лидерство только усилится»

Как полагает г-н Чжан, ожидания рынка относительно будущего роста Nvidia могут быть «чрезмерно оптимистичными». По его словам, несмотря на очевидную ведущую роль компании в полупроводниковом секторе, сейчас перед ней маячит целый ряд серьезных проблем. К ним прежде всего относятся «усиление конкуренции со стороны технологических гигантов, создающих собственные чипы; потенциальные геополитические риски, связанные с Тайванем; и неизбежные трудности из-за необходимости поддерживать высокие темпы роста на достигнутом уровне».

Однако в ходе вторничных биржевых торгов 25 июня игроки на Nasdaq снова воспряли духом, и котировки Nvidia подскочили до 126,09 доллара, то есть полностью отыграли понедельничный откат (+6,8%). В начале биржевой сессии 26 июня вроде бы произошла очередная мягкая коррекция (по состоянию на 20:00 по московскому времени акции компании торговались в районе 124 долларов, а ее капитализация оценивалась чуть больше чем в 3 трлн долларов), но, несмотря на наметившуюся серьезную волатильность, настрой большинства аналитиков по части биржевых перспектив Nvidia (и в целом бизнеса самой компании) пока остается достаточно позитивным.

Не спешите горевать

Интернет-издание The Motley Fool приводит вполне типичное мнение известного аналитика с Уолл-стрит (из компании Jefferies) Блейна Кертиса, который по-прежнему считает Nvidia «бесспорным лидером среди компаний, работающих в сфере инновационных технологий искусственного интеллекта». Американский аналитик, в частности, констатировал, что «Nvidia контролирует эту экосистему как на аппаратном, так и на программном фронте, и текущая динамика выпуска новых поколений процессоров должна привести к тому, что это лидерство только упрочится». Уточним в связи с этим, что, по оценкам аналитиков, доля Nvidia на ключевом для нее глобальном рынке чипов для искусственного интеллекта сегодня составляет порядка 95%.

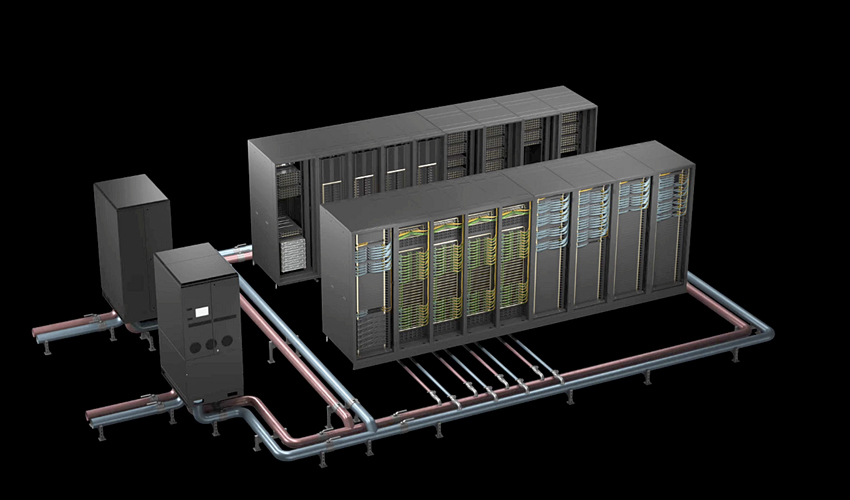

При этом главная причина оптимизма г-на Кертиса заключается в том, что Nvidia доминирует не только в продажах своих флагманских GPU, но и «продолжает регулярно выпускать как оборудование (hardware), так и ПО нового поколения… Например, набор программного обеспечения CUDA (Compute Unified Device Architecture) от Nvidia помогает разработчикам расширить спектр приложений для различных типов встраиваемых систем с GPU-ускорением». Кертис также отметил, что Nvidia теперь предлагает стоечные системы NVL72 с жидкостным охлаждением: «это еще одна инновационная разработка в области инфраструктуры ИИ, которая содержит собственные новые графические процессоры Blackwell».

![]() «Nvidia — это далеко не Cisco или Intel образца 1999 — начала 2000 года, а нечто гораздо более привлекательное и способное удержать доверие инвесторов»

«Nvidia — это далеко не Cisco или Intel образца 1999 — начала 2000 года, а нечто гораздо более привлекательное и способное удержать доверие инвесторов»

В другом обзоре The Motley Fool уточняется, что «хотя компания Nvidia известна в основном своими полупроводниковыми чипами, у нее есть и другие технологические (и рыночные) заделы». Так, только за первый квартал, завершившийся 30 апреля, общий доход Nvidia составил 26 млрд долларов, из которых наибольшую выручку компаний принесли услуги дата-центров (19,4 млрд). Причем за последние пару лет Nvidia значительно увеличила и свою валовую прибыль, составившую за тот же период 20,4 млрд долларов. Одной из основных причин этого, разумеется, стал высокий спрос на ее ИИ-чипы, однако неменьший вклад в рост прибыли Nvidia вносит ее эффективная ценовая политика. И, несмотря на сильную конкуренцию, чипы Nvidia H100, A100 и новые Blackwell до сих пор считаются более выгодными, чем альтернативы, представленные на рынке компаниями Intel и Advanced Micro Devices (AMD).

Кроме того, в конце первого квартала на балансе Nvidia находилось 31,4 млрд долларов денежных средств и их эквивалентов. Это более чем в три раза превышает остаток ссудной задолженности Nvidia, а значит, компания обладает достаточной ликвидностью для погашения своих обязательств и одновременно располагает широкими возможностями для дальнейших активных вложений в R&D и роста численности персонала.

Семь козырей в рукаве

В свою очередь, в публикации издания Market Watch (как, впрочем, и в ряде других бизнес-медиа) приводятся напрашивающиеся сравнения текущих биржевых виражей Nvidia с судьбой крупнейших IT-компаний, жестоко пострадавших от пузыря доткомов, который с шумом лопнул 24 года назад.

Но, как отметил в своих комментариях этому изданию сооснователь влиятельного аналитического центра DataTrek Research Николас Колас, «Nvidia — это далеко не Cisco или Intel образца 1999 — начала 2000 года (компании-лидеры и одновременно главные лузеры доткомовской гонки конца прошлого века. — “Стимул”), а нечто гораздо более привлекательное и способное удержать доверие инвесторов».

Так, г-н Колас сравнил современную Nvidia с Intel 1990-х годов и пришел к выводу, что «бизнес-модель Nvidia явно превосходит Intel по каждому показателю, важному для инвесторов». Например, маржа чистой прибыли Intel в 2000 году составляла 31,2%, а Nvidia в 2023-м — 48,9%. Рентабельность собственного капитала Intel в 2000 году составляла 28,2%, в то время как у Nvidia в прошлом году — 69,2%.

![]() По мнению основателя Constellation Research Рэя Ванга, акции Nvidia вырастут до 200 долларов за штуку в течение следующих 12 месяцев, а текущее биржевое ралли продлится еще около двух лет

По мнению основателя Constellation Research Рэя Ванга, акции Nvidia вырастут до 200 долларов за штуку в течение следующих 12 месяцев, а текущее биржевое ралли продлится еще около двух лет

Наконец, как добавляет американский аналитик, Nvidia тратит и на R&D больше, чем Intel в период своего расцвета в конце 1990-х: в 2023 году соотношение расходов на R&D к продажам у Nvidia составило 14,2%, в то время как у Intel в 2000 году — 11,6%.

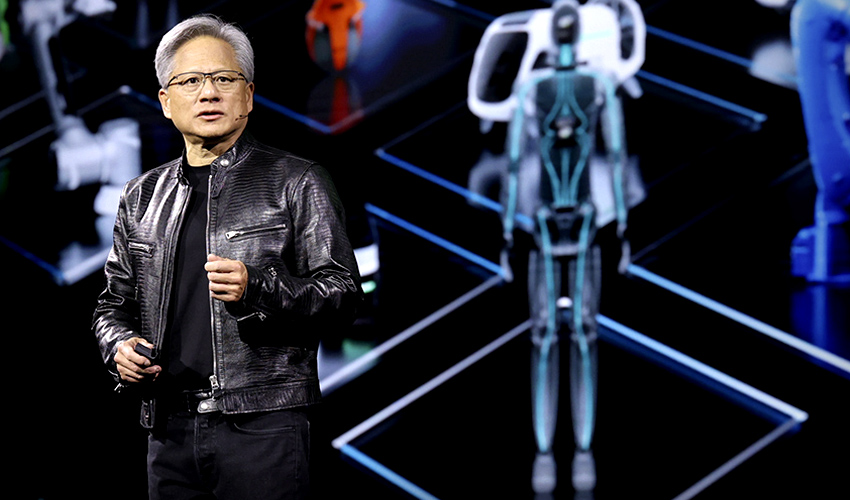

И чуть ли не самый оптимистичный прогноз относительно среднесрочного биржевого будущего Nvidia был сделан аналитической конторой Constellation Research. По мнению ее основателя Рэя Ванга, высказанному в интервью каналу CNBC, «акции Nvidia вырастут до 200 долларов за штуку в течение следующих 12 месяцев, а текущее биржевое ралли продлится еще около двух лет».

Рэй Ванг, в частности, приводит перечень «семи основных козырей» Nvidia, которые, по его мнению, должны позволить котировкам компании снова резко пойти вверх. Во-первых, это наличие у нее основателя-лидера, CEO, обладающего ярко выраженными визионерскими качествами, — Дженсена Хуанга. Во-вторых — высокие барьеры для входа на ключевой для компании рынок GPU: «на рынке таких чипов мало конкурентов, и, чтобы вывести новый чип на рынок, требуется много времени».

Помимо этого Ванг отметил сложности с переключением на другие виды продукции на полупроводниковом рынке в целом, общее явное доминирование Nvidia на ее целевом рынке и наличие у компании сильной продуктовой дорожной карты развития, а также уже упоминавшийся нами общепризнанный факт, что GPU — это базовый стандарт для основных разработок в сфере ИИ. Наконец, он в очередной раз отметил, что компания обладает очень серьезными финансово-экономическими преимуществами, которые будут способствовать ее дальнейшему росту.Темы: Компания