Азиатский венчур стал первым

Очередные обзоры венчурного рынка по итогам второго квартала 2017 года представили на прошлой неделе две ведущие аналитические компании — CB Insights и PitchBook. CB Insights совместно с PwC опубликовала MoneyTree Report Q2 2017, а PitchBook — Venture Monitor (совместный продукт с американской National Venture Capital Association). В докладе CB Insights — PwC представлены основные тенденции мирового рынка венчурных инвестиций, а PitchBook по традиции ограничился его американской составляющей.

Новая венчурная доминанта

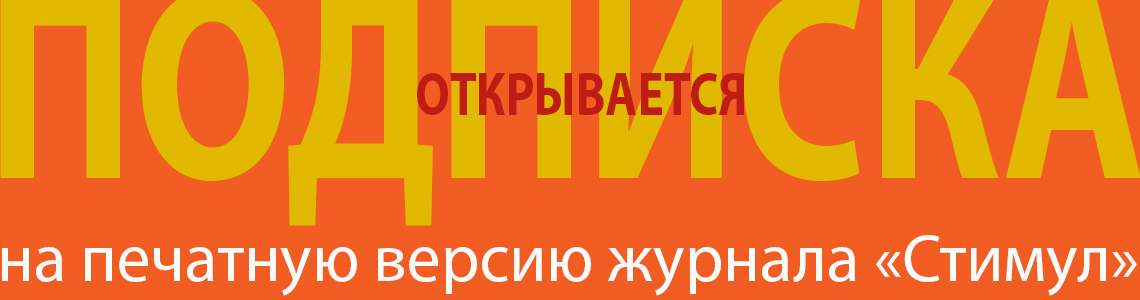

Рассматривая общую динамику мирового венчурного рынка, стоит выделить два основных итога прошедшего квартала.

Во-первых, зафиксирован существенный прирост общего объема заключенных венчурных сделок: в глобальном масштабе стартапы суммарно привлекли 42,9 млрд долларов, на 53% больше, чем в первом квартале (28 млрд долларов). В результате был достигнут максимальный уровень венчурных инвестиций за последние восемь кварталов (пик в третьем квартале 2015-го — 40,6 млрд долларов). Правда, прирост общего числа сделок уже не столь впечатляющий: 2439 во втором квартале 2017-го против 2400 в первом квартале, то есть всего 2%.

Во-вторых, что наиболее интересно, в венчурной истории произошло очень знаменательное событие: общий объем инвестиций в азиатские стартапы впервые превысил объем инвестиций, сделанных на главном мировом рынке — американском (в данном случае, впрочем, мы основываемся только на результатах, представленных в обзоре MoneyTree Report).

По оценкам CB Insights — PwC, во втором квартале 2017 года общая сумма венчурных сделок в Азии составила 19,3 млрд долларов, тогда как в США — 18,4 млрд. Причем квартальный прирост на азиатском рынке оказался особенно впечатляющим — 103% (в первом квартале было 9,5 млрд) по сравнению с 28% на рынке США.

![]() По оценкам CB Insights — PwC, во втором квартале 2017 года общая сумма венчурных сделок в Азии составила 19,3 млрд долларов, тогда как в США — 18,4 млрд. Причем квартальный прирост на азиатском рынке оказался особенно впечатляющим — 103% по сравнению с 28% на рынке США

По оценкам CB Insights — PwC, во втором квартале 2017 года общая сумма венчурных сделок в Азии составила 19,3 млрд долларов, тогда как в США — 18,4 млрд. Причем квартальный прирост на азиатском рынке оказался особенно впечатляющим — 103% по сравнению с 28% на рынке США

Безусловно, по общему количеству заключенных венчурных сделок азиатский рынок пока еще заметно отстает от американского: так, во втором квартале в Азии было заключено 563 сделки, то есть в два с лишним раза меньше, чем в США (1152 сделки, по версии CB Insights — PwC). Кроме того, следует уточнить, что обобщенные данные по американскому рынку, приведенные в другом докладе — Venture Monitor, сильно отличаются от данных обзора MoneyTree Report: согласно альтернативным подсчетам аналитиков PitchBook, во втором квартале 2017 года на рынке США было заключено 1958 сделок на общую сумму 21,78 млрд долларов. Столь заметная разница в цифрах отчасти объясняется тем, что в докладе Venture Monitor также учитываются данные по мелким инвестициям на начальных стадиях (angel & seed stage): так, во втором квартале на их долю в США пришлось 1,65 млрд долларов (всего порядка 900 сделок). Отметим также, что, по оценкам PitchBook начиная с 2014 года американскими венчурными фондами были осуществлены инвестиции в стартапы на общую сумму порядка 130 млрд долларов.

Но в сегменте мегасделок (то есть, условно говоря, инвестиционных раундов, по итогам которых привлекалось не менее 100 млн долларов) азиатский рынок уже сейчас может рассматриваться в качестве новой венчурной доминанты. Об этом, в частности, свидетельствуют сравнительные данные по крупнейшим сделкам, осуществленным во втором квартале нынешнего года в США и Азии.

Размножение «единорогов»

Главным событием на мировом венчурном рынке стал абсолютный рекорд по суммарному объему привлеченных инвестиций, установленный в апреле крупнейшей китайской райдшеринговой компанией Didi Chuxing, — 5,5 млрд долларов.

Ведущим инвестором Didi выступил японский ИКТ-гигант SoftBank Group, который также возглавил инвестиционный пул, профинансировавший второй по объему раунд объемом 1,4 млрд долларов, влитых в индийский One97 Communications (компания, работающая в сфере электронной коммерции).

При этом необходимо отметить, что одним из основных поставщиков новых компаний-«единорогов» в Азии оказался быстро набирающий вес сектор райдшеринговых услуг (онлайн-заказ такси и прочих средств транспорта). После китайского гиганта Didi Chuxing очень заметным событием второго квартала стал инвестиционный раунд, завершенный индонезийской компанией Go-Jek, которая привлекла 1,2 млрд долларов (ее основной инвестор — китайский Tencent Holdings).

Кроме того, на подходе еще один молодой лидер азиатского райдшеринга — сингапурский Grab (главный конкурент американского Uber на рынке Юго-Восточной Азии), который, по данным The Wall Street Journal, планирует завершить очередной масштабный инвестиционный раунд в течение ближайших двух-трех недель. В предыдущем раунде Grab привлек весьма немалые 1,4 млрд долларов и, по предварительным оценкам аналитиков, в новом заходе может получить порядка 2 млрд (его основными инвесторами при этом называются все тот же вездесущий японский SoftBank и, что тоже весьма любопытно, главная звезда венчурного рынка китайская Didi Chuxing).

Помимо трех упомянутых компаний — героев венчурного рынка во втором квартале Азия может похвастаться еще двумя миллиардными раундами, завершенными китайскими стартапами — софтверной Bytedance и Ele.me, специализирующейся в сфере электронной коммерции (ее основной инвестор — Alibaba Group).

На фоне этих азиатских мегасделок итоги завершившегося квартала для рынка США были куда более скромными. Две первые строчки в этом условном рейтинге заняли компании Lyft (мобильная коммерция) и Outcome Health (цифровое здравоохранение, digital health): первая привлекла 600 млн, вторая — 500 млн долларов (по данным CB Insights — PwC; аналитики PitchBook оценивают общую сумму в те же 600 млн). Третья позиция, по версии CB Insights — PwC, у интернет-стартапа Group Nine Media (485 млн), а согласно PitchBook — у софтвер-компании Wish (500 млн).

При этом на американском венчурном рынке среди компаний — лидеров инвестиционных раундов во втором квартале 2017 года, по данным аналитиков PitchBook, преобладали представители трех секторов — цифрового здравоохранения, обеспечения кибербезопасности и финтеха.

![]() В Европе был зафиксирован максимальный за последние восемь кварталов суммарный объем венчурных инвестиций — 4,4 млрд долларов (до этого пик приходился на первый квартал 2016 года — 3,6 млрд)

В Европе был зафиксирован максимальный за последние восемь кварталов суммарный объем венчурных инвестиций — 4,4 млрд долларов (до этого пик приходился на первый квартал 2016 года — 3,6 млрд)

Что же касается третьего регионального рынка, европейского, то он по-прежнему остается в тени двух других, хотя и на нем во втором квартале наблюдалась позитивная динамика. В Европе тоже был зафиксирован максимальный за последние восемь кварталов суммарный объем венчурных инвестиций — 4,4 млрд долларов (до этого пик приходился на первый квартал 2016 года — 3,6 млрд, а в первом квартале 2017-го было привлечено 3,2 млрд долларов). Главными драйверами европейского подъема стали три крупных инвестиционных раунда (все — свыше 300 млн долларов), проведенных британскими компаниями Improbable и FarFetch, а также немецкой Delivery Hero.

Вообще говоря, второй квартал 2017-го оказался очень плодовитым по части инвестиционных мегараундов. Согласно подсчетам CB Insights — PwC, в США была заключена 31 крупная венчурная сделка с привлечением свыше 100 млн долларов, тогда как PitchBook насчитал за тот же период 34 такие сделки. В любом случае можно констатировать, что сегмент мегасделок в США заметно подрос: предыдущий американский максимум — 36 сделок — был достигнут опять-таки в третьем квартале 2015 года. Восьмиквартальным максимумом по общему количеству крупных венчурных сделок (27) отметилась и Азия.

По данным аналитиков PitchBook, во втором квартале 2017 года в США был также зафиксирован заметный прирост «поголовья единорогов», то есть количества стартапов, стоимость которых оценивается более чем в миллиард долларов, — девять новых компаний по сравнению с тремя, появившимися на американском рынке в первом квартале. Абсолютный квартальный максимум установлен в самом урожайном третьем квартале 2015-го — 16 новых фирм-миллиардеров.

В Азии же, по оценкам, приведенным в MoneyTree Report, во втором квартале 2017-го родилось пять новых «единорогов» (в первом квартале их было четыре, а максимум, шесть «особей», был зафиксирован в Азии все в том же третьем квартале 2015 года). Кроме того, один новый «единорог» появился в последнем квартале еще и в Европе.

![]() По данным совместного доклада PwC и РВК «MoneyTree по итогам 2016 года суммарный объем сделок в российской венчурной экосистеме составил 0,41 млрд долларов по сравнению с 2,19 млрд. в 2015 году

По данным совместного доклада PwC и РВК «MoneyTree по итогам 2016 года суммарный объем сделок в российской венчурной экосистеме составил 0,41 млрд долларов по сравнению с 2,19 млрд. в 2015 году

В то же время секторальная специфика венчурного рынка на протяжении многих лет смотрится довольно скучно. Двумя явными лидерами, намного опережающими другие отрасли, по-прежнему остаются рынок софтвера (или, шире, софтвера, интернета и мобильных приложений) и биотех/здравоохранение. Правда, в отчете CB Insights — PwC обобщающих отраслевых данных по глобальному рынку не приводится, поэтому ограничимся цифрами по американскому венчурному рынку, приведенными в докладе PitchBook. Согласно этим оценкам, за первое полугодие 2017 года 42% венчурных инвестиций в США было сделано в различные софтвер-стартапы и еще около 20% сделок пришлось на компании в сфере Healthcare.

В заключение приведем для сравнения и оценки российского рынка: по данным совместного доклада PwC и РВК «MoneyTree: Навигатор венчурного рынка», по итогам всего 2016 года суммарный объем сделок в российской венчурной экосистеме составил 0,41 млрд долларов по сравнению с 2,19 млрд. в 2015 году. В свою очередь в недавнем исследовании компании RB Partners (в английской версии озаглавленном Thaw on the Russian VC Market — «Оттепель на российском венчурном рынке») общий объем осуществленных в России за 2016 год «реальных» венчурных инвестиций (без учета exit-сделок, которые, собственно, и обеспечили пресловутую рыночную оттепель, по версии аналитиков RB Partners) был оценен лишь в 231 млн долларов (в 2015 году — 373 млн долларов).

Темы: Среда