Кто главный по батарейкам?

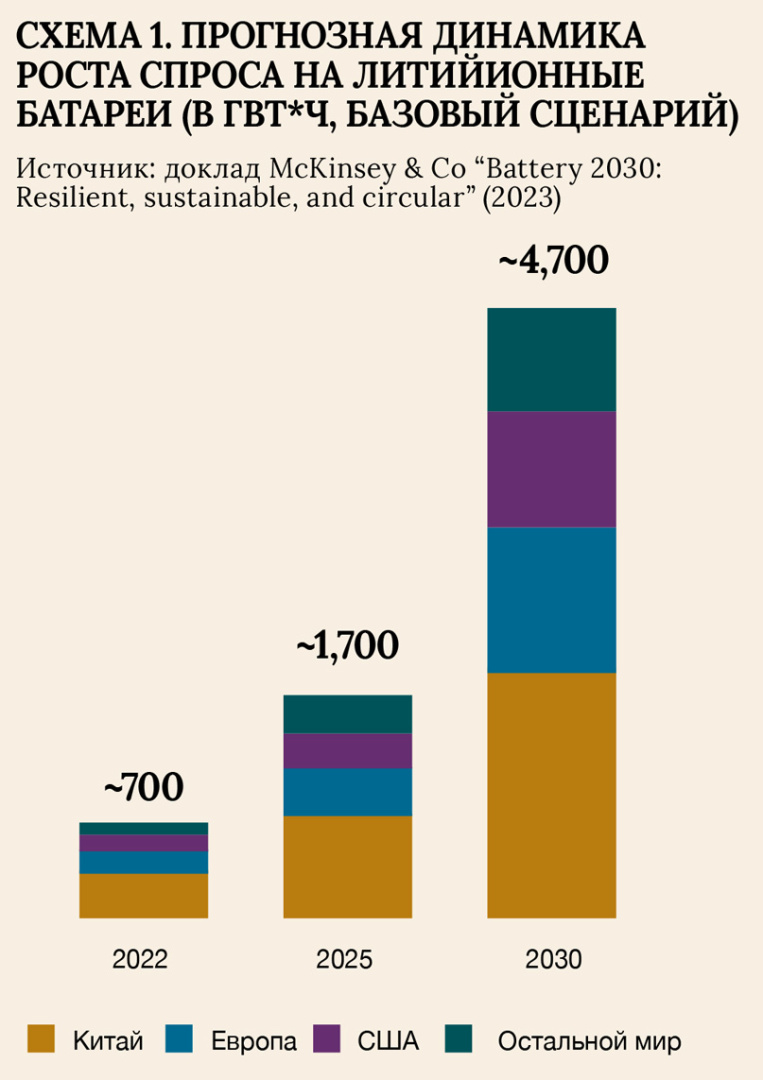

В 2022 году доля электромобилей в общемировом объеме автопродаж впервые превысила 10% и, согласно прогнозам, к концу этого десятилетия может достигнуть 30%. Наибольший вклад в эту динамику вносит безусловный мировой лидер — Китай.

Внутренний рынок электромобилей (EV) в Китае в прошлом году вырос на 82% по сравнению с 2021-м, по его итогам в стране было продано около 6,2 млн EV, что составило 59% от общемировых продаж.

А к середине 2023 года 35% всех продаж автомобилей в Китае пришлись на модели, в той или иной степени обладающие электроначинкой, причем 24% составили BEV (battery electric vehicles, то есть полностью батарейные электромобили). Только за последние два с половиной года этот показатель вырос в КНР почти в семь раз.

Правда, в остальном мире этап массового внедрения электромобилей (за очень редкими исключениями) еще не наступил: так, в США их доля до сих пор еще не перевалила за критическую отметку 10% от общего объема продаваемых авто.

Большинство аналитиков все еще настроены вполне бодро в отношении глобальных долгосрочных перспектив EV-отрасли, хотя объективности ради следует признать, что в последнее время (прежде всего на фоне резкого обострения общей геополитической обстановки) в экспертной среде все чаще звучат голоса скептиков, полагающих, что сроки массового перехода человечества на электротранспорт должны быть сдвинуты как минимум на несколько лет вперед, а как максимум этот красивый сценарий может и вовсе оказаться «большой обманкой».

Мейнстримная линия все же подразумевает дальнейший относительно устойчивый рост глобальной EV-индустрии. При этом сопровождать его будет быстрое наращивание мирового производства аккумуляторных элементов и модулей.

Аккумуляторы — наиболее дорогостоящий компонент электромобилей: на их долю сейчас приходится от 30 до 45% общей стоимости малотоннажных автомобилей и около 50% — большегрузных.

Это значит, что для обеспечения более высокой рыночной конкурентоспособности электротранспорта прежде всего необходимо наладить массовое строительство так называемых батарейных гигафабрик (обеспечивают уровень производства аккумуляторных батарей общей энергомощностью 1 ГВт⋅ч и выше, при этом производственной мощности в 1 ГВт⋅ч в среднем достаточно для оснащения примерно 15‒17 тыс. автомобилей).

И в последние несколько лет в мире действительно наблюдается настоящий батарейный бум: заявленные совокупные инвестиции в создание гигафабрик уже исчисляются сотнями миллиардов долларов. Оправданны ли эти инвестиции?

В ожидании твердотельной революции

Большинство современных EV работают на литий-ионных аккумуляторах — технологии, которая используется уже несколько десятилетий. Годы упорных разработок позволили заметно снизить себестоимость их производства и улучшить технические характеристики, благодаря чему современные электромобили постепенно приближаются по цене к авто с ДВС и уже позволяют проехать сотни километров без подзарядки.

При этом возможности для совершенствования этой технологии, по мнению многих специалистов, пока еще значительны, хотя речь в основном идет об инкрементных инновациях: различные академические лаборатории и корпоративные исследовательские центры ищут пути дальнейшего увеличения емкости батарей, ускорения времени их зарядки и снижения общих производственных затрат.

В то же время растущие опасения по поводу ограничений поставок ключевых сырьевых материалов для аккумуляторов (прежде всего кобальта и лития) подталкивают батарейных технологов к поиску эффективных альтернатив стандартной литий-ионной химии.

В качестве же наиболее перспективной инновации в отрасли на протяжении долгого времени они рассматривают твердотельные батареи, главным отличием которых является то, что в них для переноса электрического заряда используется не жидкий, а твердый электролит. Среди же потенциальных электролитов-кандидатов проверяются самые различные материалы, включая полимеры, оксиды и сульфиды.

В идеале твердотельная технология имеет как минимум три существенных преимущества по сравнению с литий-ионной: эти батареи менее огнеопасны, быстрее заряжаются и дольше служат.

Причем, как полагают многие отраслевые эксперты, существенный прорыв в сфере разработки твердотельных технологий может стать чуть ли не единственным шансом для других стран перехватить инициативу у многолетнего лидера — Китая — в глобальной аккумуляторной гонке.

Главным забойщиком на этом фронте и, пожалуй, наиболее упрямым адептом массового внедрения твердотельных батарей является японская Toyota, которая на протяжении многих лет периодически сообщает о своих очередных достижениях.

![]() Существенный прорыв в сфере разработки твердотельных технологий может стать чуть ли не единственным шансом для других стран перехватить инициативу у многолетнего лидера — Китая — в глобальной аккумуляторной гонке

Существенный прорыв в сфере разработки твердотельных технологий может стать чуть ли не единственным шансом для других стран перехватить инициативу у многолетнего лидера — Китая — в глобальной аккумуляторной гонке

Первый прорыв образца 2023 года, о котором Toyota заявила еще в июне, был связан, по словам представителей компании, с найденным ею решением принципиальной технической проблемы обеспечения долговечности службы этих батарей, хотя обнародованные детали того, какие именно материалы позволили достичь этого успеха, по восточной традиции были очень скудными. А уже в середине октября Toyota объявила о заключении партнерского соглашения с нефтехимической группой Idemitsu Kosan для совместной разработки и производства «сульфидного электролита», который якобы «станет ключевым для дальнейшего коммерческого внедрения в течение пяти лет», то есть к 2027‒2028 году).

И Toyota, как нетрудно догадаться, далеко не единственная компания, уделяющая большое внимание разработке твердотельных альтернатив. Так, в той же Японии свои твердотельные программы есть, например, у Nissan и Honda. В свою очередь, три ведущих южнокорейских производителя аккумуляторов — LG Energy Solution, Samsung SDI и SK On — неоднократно публично заявляли о намерении разработать такие элементы к концу 2020-х годов.

Разумеется, не остаются в стороне и ведущие китайские разработчики. В частности, заметный игрок на китайском EV-рынке компания Ganfeng Lithium, крупнейший в мире производитель лития, в мае этого года начала серийное производство своей первой версии твердотельного аккумулятора. В декабре 2021-го компания впервые представила батарею с плотностью энергии 260 Вт⋅ч/кг, а у ее преемника второго поколения этот показатель предположительно достигнет 400 Вт⋅ч/кг.

Кроме того, о планах наладить в скором времени серийное производство инновационных твердотельных батарей ранее заявляли такие китайские компании второго эшелона, как Svolt, WeLion New Energy Technology и Qingtao Development.

Еще один весьма заметный игрок на этой поляне — тайваньская ProLogium. Эта компания, основанная в 2006 году, безапелляционно называет себя «пионером в области разработки твердотельных батарей», а ее генеральный директор Винсент Янг в одном из недавних резонансных интервью и вовсе заявил, что «в сфере разработки новых твердотельных батарей мы на десять лет опережаем наших конкурентов».

ProLogium, которая запустила пилотную линию на 40 МВт⋅ч на Тайване еще в 2017 году и в настоящее время завершает там же строительство своей полномасштабной производственной линии мощностью 3 ГВт⋅ч, в мае 2023-го объявила о намерении инвестировать в первый зарубежный проект во французском Дюнкерке 5,2 млрд евро до 2030 года, чтобы достичь годовой производственной мощности 48 ГВт⋅ч.

Наконец, в этом направлении пытается продвинуться и целый ряд молодых американских батарейных компаний, в частности QuantumScape и Solid Power, являющиеся технологическими партнерами, соответственно, Volkswagen и BMW.

Впрочем, многие отраслевые эксперты довольно скептически настроены относительно среднесрочных перспектив наращивания серийного производства твердотельных батарей. Так, по мнению Ли Кюн Суба, главы подразделения аккумуляторных материалов крупнейшего корейского промышленного конгломерата Posco, «даже если все пойдет по плану, к 2035 году твердотельные батареи смогут занять не более 10 процентов общего рынка электромобилей».

И в целом в батарейной среде сформировалось общее мнение, что новые технологии, основанные на твердотельных элементах, будут интегрироваться в современные батареи поступательно. Именно на это, судя по всему, рассчитывает в том числе мировой лидер — китайская CATL (Contemporary Amperex Technology Limited), представившая в апреле этого года свою новую «конденсированную», или «полутвердотельную», батарею (электролит в ней находится в «полутвердом» состоянии), обладающую удвоенной плотностью энергии по сравнению с мейнстримными моделями.

Эта инновационная батарея, по заявлениям ее разработчиков, будет иметь плотность энергии 500 Вт⋅ч/кг и сможет обеспечить автономную работу автомобиля на расстоянии до 1500 км на одной зарядке. Серийное производство таких батарей, которые, по словам руководства компании, также могут использоваться для питания самолетов, должно начаться уже в этом году.

Помимо разработки экономически эффективных твердотельных батарей многочисленные R&D-центры стремятся найти и другие перспективные технологические решения.

В частности, в качестве таковых рассматриваются натриево-ионные батареи, использующие для хранения энергии ионы натрия и не требующие наличия в составе ни лития, ни кобальта, ни никеля, ни марганца. В июле 2021 года китайская CATL объявила о создании первого поколения таких батарей.

Компания изначально планировала выстроить промышленную цепочку для массового производства уже к 2023 году и рассчитывала, что к этому времени плотность энергии этих батарей сможет превысить 200 Вт⋅ч/кг. Однако, судя по всему, эта технология пока так и не оправдала ожиданий CATL и ряда других игроков батарейного рынка, которые пытались ее развивать (в частности, BYD — основного конкурента CATL на китайском внутреннем рынке): по плотности энергии натриево-ионные батареи по-прежнему проигрывают литий-ионным и поэтому могут использоваться только в небольших транспортных средствах, перемещающихся на короткие расстояния.

Отдельного упоминания заслуживают новые подвижки в катодной и анодной химии.

![]() Важнейшими драйверами предполагаемого экспоненциального роста производства автомобильных батарей в США являются гиганты мирового автопрома. Одни только ведущие американские автопроизводители (Ford, General Motors, Tesla и Stellantis) заявили о намерениях инвестировать в переход на EV более 173 млрд долларов

Важнейшими драйверами предполагаемого экспоненциального роста производства автомобильных батарей в США являются гиганты мирового автопрома. Одни только ведущие американские автопроизводители (Ford, General Motors, Tesla и Stellantis) заявили о намерениях инвестировать в переход на EV более 173 млрд долларов

Катоды пока относятся к числу самых дорогих элементов аккумуляторной батареи: так, NMC-катоды (никель-марганец-кобальт), которые сегодня доминируют в EV-батареях, используют три очень дефицитных химических элемента, поэтому сокращение удельного потребления или полная замена хотя бы одного из них (или даже всех трех) очевидно может способствовать существенному снижению общей стоимости батарей.

И самые большие надежды многие специалисты сегодня возлагают на ускоренное внедрение более дешевой альтернативы — литий-железо-фосфатных (LFP) катодов.

Как отмечается в обзоре MIT Technology Review, последние усовершенствования в области химии и производства LFP-катодов позволили заметно улучшить технические характеристики батарей с их применением, и многие компании уже активно внедряют эту технологию, общая доля рынка LFP растет весьма быстрыми темпами: с 10% мирового рынка EV в 2018 году примерно до 40% в 2022-м. При этом Tesla уже использует батареи LFP в некоторых своих моделях, а, например, Ford и Volkswagen в прошлом году объявили, что они тоже планируют в скором времени начать оснащать ряд своих электромобилей этими усовершенствованными батареями.

В свою очередь, в мае 2023 года один из китайских лидеров второго эшелона Gotion High-tech представил свою LFP-батарею L600 Astroinno. Эта «полутвердая» батарея обладает плотностью энергии 240 Вт⋅ч/кг и временем автономной работы более 1000 км и, как ожидается, может быть запущена в серийное производство в 2024 году.

Что же касается анодов, основным направлением технологических исследований в этой сфере в настоящее время являются попытки частично или полностью заменить используемый в нем дефицитный графит на кремний. В частности, американский стартап Sila в партнерстве с Mercedes-Benz рассчитывает начать серийное производство таких анодов в 2025 году.

Батареи просят бабла

По текущим оценкам американского исследовательского центра RMI (Rocky Mountain Institute, штат Колорадо) Китай производит три четверти от общего мирового объема производства литий-ионных аккумуляторных батарей и 70% батарейных катодов, а также перерабатывает и рафинирует более половины глобального объема добычи лития, кобальта и графита. В настоящее время на Китай также приходится 90% мирового производства батарейных анодов и электролитов и 60% мирового производства различных батарейных компонентов.

Для сравнения: следующие две страны в глобальном рейтинге — Южная Корея и Япония — производят ключевые батарейные компоненты в значительно меньших объемах: Южная Корея производит 15% катодных электродов и 3% анодных электродов, а Япония, соответственно, 14 и 11%.

Что же касается конечного производства (downstream-этапа), то есть выпуска готовых к установке в электромобилях аккумуляторных блоков и модулей, на ту же «азиатскую троицу» сегодня приходится порядка 70% глобального объема их сборки. В тройку мировых компаний-лидеров сейчас входят китайская CATL (37%), южнокорейская LG Energy Solution (22%) и японская Panasonic (15%, ведущий технологический партнер американской Tesla).

![]() По оценкам аналитиков T&E, примерно две трети суммарного объема запланированного и ранее анонсированного европейского производства батарей (примерный эквивалент возможного прироста в 1,2 ТВт⋅ч) «находятся под угрозой без принятия дальнейших срочных мер»

По оценкам аналитиков T&E, примерно две трети суммарного объема запланированного и ранее анонсированного европейского производства батарей (примерный эквивалент возможного прироста в 1,2 ТВт⋅ч) «находятся под угрозой без принятия дальнейших срочных мер»

При этом CATL является наиболее высокоприбыльным производителем аккумуляторов в мире и обладает значительными рыночными преимуществами перед остальными конкурентами в плане удельных издержек, прежде всего благодаря эффекту масштаба и устойчивым многомиллиардным инвестициям в R&D.

Как отмечается в недавнем обзоре Forbes, в настоящее время средние капвложения при строительстве новых аккумуляторных фабрик в Китае составляют порядка 60 млн долларов на 1 ГВт⋅ч мощностей и, по оценкам, к 2030 году эта цифра может снизиться до 50 млн долларов на 1 ГВт⋅ч. Для сравнения: в США она в среднем составляет около 90 млн долларов на 1 ГВт⋅ч, в Европе — 100‒120 млн долларов за 1 кВт⋅ч, во многом из-за более высоких цен на электроэнергию в промышленности (средняя стоимость электроэнергии за 1 КВт⋅ч в Европе сегодня почти втрое выше, чем в США и КНР).

Благодаря низким удельным издержкам Китай сегодня имеет примерно 30-процентный конкурентный ценовой перевес и по средней стоимости аккумуляторных батарей (средняя цена китайского батарейного блока — 127 долл./кВт⋅ч) по сравнению с Европой и в меньшей степени с США, хотя последние рассчитывают в скором времени за счет резкого притока инвестиций в сектор компенсировать этот лаг.

Так, согласно недавним оценкам Центра глобальной энергетической политики (CGEP) при Колумбийском университете США, в 2022 году себестоимость производства высокоэффективного никель-кобальт-марганцевого (NCM 811) аккумуляторного элемента в США составляла уже около 135 долл./кВт⋅ч.

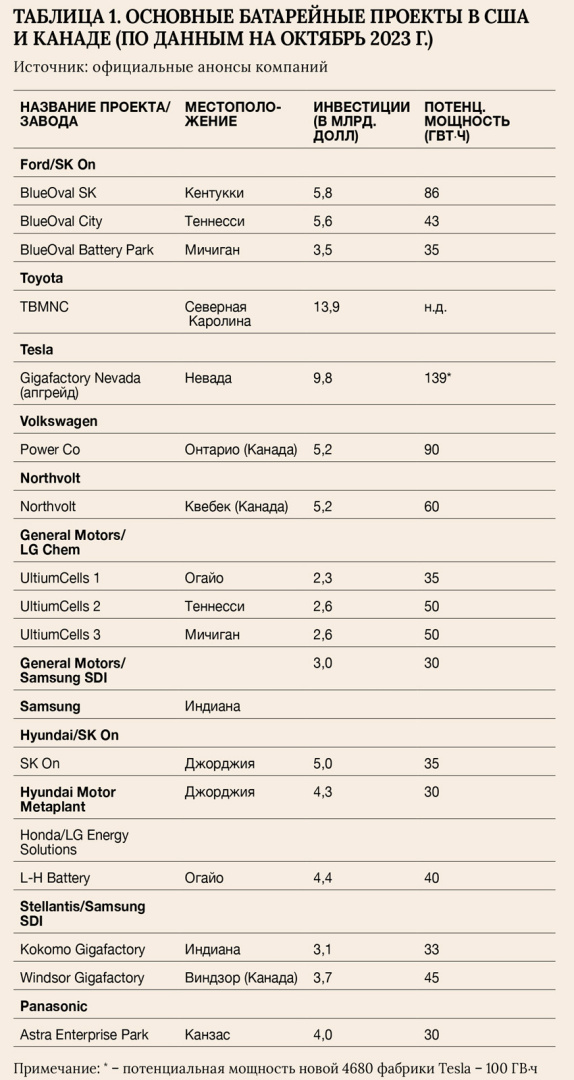

На долю США сегодня приходится лишь порядка 7% общего объема мировых мощностей производства автомобильных аккумуляторов.

По состоянию на середину 2023 года в США насчитывалось только 72 ГВт⋅ч действующих мощностей по производству батарейных аккумуляторов, которые включали в себя как конечные (downstream), так и промежуточные (midstream) промышленные объекты.

В ближайшие несколько лет эти совокупные батарейные мощности Штатов могут вырасти более чем на порядок — если будут успешно реализованы и введены в промышленную эксплуатацию многочисленные новые проекты, растущие как грибы после дождя благодаря щедрым посулам американских властей, прежде всего обширному пакету льгот и налоговых вычетов и доплат из федеральной казны для развития внутреннего батарейного производства (а равно и для стимулирования роста добычи критически важных сырьевых материалов), обозначенных в принятом Конгрессом США в 2022 году Законе о снижении инфляции (Inflation Reduction Act, IRA).

IRA включает в себя предоставление налоговых кредитов на создание «передовых производств» (Advanced Manufacturing Production Tax Credit), которые дают производителям батарей возможность получать компенсационные выплаты из Федерального казначейства. Согласно разделу 45X IRA, производство аккумуляторных элементов дает право на получение кредита в размере 35 долларов на киловатт-час мощности, а производство аккумуляторных модулей — в размере 10 долларов на киловатт-час. Компаниям также может быть возмещено до 10% общих затрат, понесенных при производстве электродных активных материалов, таких как катоды и аноды.

Основными же бенефициарами IRA станут тандемы автопроизводителей / батарейных компаний Tesla — Panasonic и, ближе к концу десятилетия, GM — LG Energy Solution и Ford — SK Innovation. А на уровне отдельных компаний, по прогнозам аналитиков Центра глобальной энергетической политики, лидер американского EV-рынка Tesla может к 2030 году получить до 45 млрд долларов налоговых льгот.

Причем важнейшими драйверами предполагаемого экспоненциального роста производства автомобильных батарей в США являются гиганты мирового автопрома. Так, в недавнем аналитическом обзоре APP (Atlas Public Policy) отмечается, что одни только ведущие американские автопроизводители (Ford, General Motors, Tesla и Stellantis) заявили о намерениях инвестировать в переход на EV более 173 млрд долларов.

В то же время к этим заявленным инвестициям пока следует относиться с изрядной осторожностью, поскольку, например, те же Ford и General Motors на фоне не слишком радужных промежуточных итогов своей производственной деятельности на EV-направлении недавно подвергли заметной переоценке свои EV-инвестбюджеты. В частности, руководство Ford в конце октября заявило о намерении «временно отложить» порядка 12 млрд долларов ранее запланированных EV-инвестиций, включая приостановку строительства второго аккумуляторного завода с корейским партнером по СП SK On, «в связи с ослаблением спроса на электромобили премиум-класса».

![]() Лидером батарейной гонки является Китай, который уверенно сохраняет контроль над всеми ключевыми этапами большой стоимостной цепочки. Причем китайское руководство практически в любой момент может ограничить поставки необходимых материалов для стран-конкурентов

Лидером батарейной гонки является Китай, который уверенно сохраняет контроль над всеми ключевыми этапами большой стоимостной цепочки. Причем китайское руководство практически в любой момент может ограничить поставки необходимых материалов для стран-конкурентов

Но, как бы то ни было, согласно текущим оценкам аналитиков Tech Crunch, различные автомобильные компании и компании — производители аккумуляторов совместными усилиями уже вложили (или пока обещают вложить) не менее 100 млрд долларов в создание внутреннего («оншорного») американского производства аккумуляторных батарей и модулей. И в общей сложности эти компании могут к 2030 году довести ежегодную мощность производства батарей в Соединенных Штатах более чем до 1200 ГВт⋅ч. Этого объема, как уточняется в публикации Tech Crunch, будет достаточно для оснащения 18 млн электромобилей.

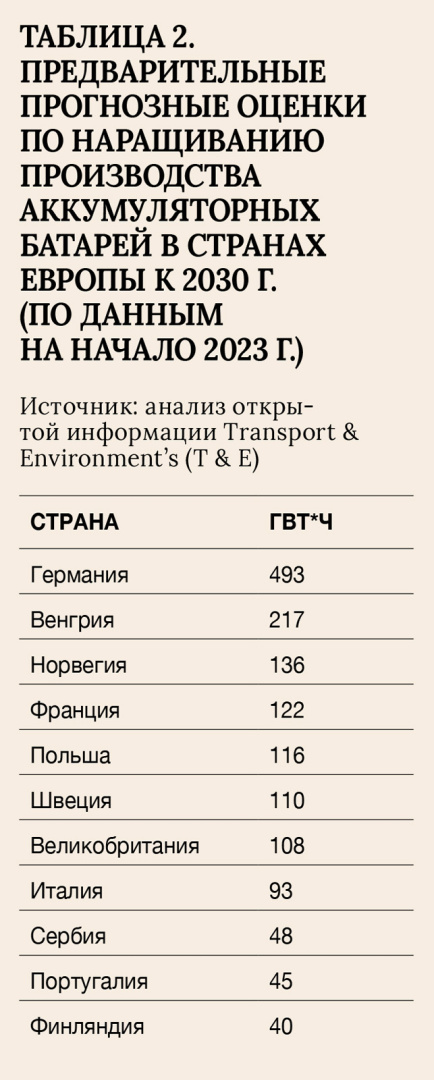

Что же касается третьего ключевого участника глобальной батарейной гонки, Евросоюза, то, по оценкам на начало 2023 года, приводимым интернет-ресурсом Transport & Environment’s (T&E), в общей сложности в различных странах ЕС было анонсировано порядка 1,8 ТВт⋅ч будущих батарейных мощностей.

Однако эта впечатляющая европейская гига-арифметика на самом деле может в скором времени подвергнуться существенной «усушке и утруске».

По оценкам аналитиков T&E, примерно две трети суммарного объема запланированного и ранее анонсированного европейского производства батарей (примерный эквивалент возможного прироста в 1,2 ТВт⋅ч) «находятся под угрозой без принятия дальнейших срочных мер».

Как отмечается в этом докладе, «многие из объявленных гигапроектов еще не получили реального финансирования, соответствующих разрешений, не начали строительства, не определились с будущим химическим составом батарей и/или не договорились с ведущими автопроизводителями об их дальнейших поставках. Это означает, что строительство многих гигафабрик может быть отложено или полностью отменено. И на этом неопределенном фоне, безусловно, особенно большую опасность для Европы представляет Закон США о снижении инфляции».

Китай или США?

Очевидно явным и почти непререкаемым лидером батарейной гонки преследования является Китай, который уверенно сохраняет контроль над всеми ключевыми этапами большой стоимостной цепочки. Причем китайское руководство практически в любой момент может ограничить поставки необходимых материалов для стран-конкурентов. Недавний пример — введение Пекином в октябре жестких ограничений на экспортные поставки различных графитных материалов, которые играют ключевую роль в батарейной отрасли.

Соединенные Штаты, которые вплоть до недавнего времени заметно отставали, после весьма своевременного запуска в 2022 году мощного пакета инициатив IRA по развитию внутреннего рынка (и привлечению многочисленных зарубежных инвесторов), пожалуй, выглядят наиболее предпочтительно с точки зрения общей динамики наращивания производственных мощностей. При этом помимо очевидного акцента на «оншоринг», можно также вполне уверенно прогнозировать дальнейшее усиление технологического взаимодействия американцев с различными азиатскими партнерами (не считая, конечно, китайцев) — прежде всего с корейскими батарейными гигантами и, по-видимому, в несколько меньшей степени с японскими компаниями.

Япония, по мнению многих специалистов, может «всплыть на поверхность» лишь в том случае, если скажут свое веское слово твердотельные батарейные технологии, одним из основных разработчиков которых является Toyota.

И наконец, Евросоюз. Благодаря наличию немалого числа сильных технологических компаний он может и должен (в идеале) быть заметным участником этой глобальной батарейной гонки, но из-за медлительности Брюсселя, который пока так и не предложил действенных механизмов и инструментов стимулирования инвестиционной активности по аналогии с американским IRA, шансы ЕC быстро раскрутиться представляются довольно слабыми. Так что пока наиболее вероятными претендентами на глобальное лидерство остаются все те же две страны. В случае прорыва в твердотельной технологии сюрприз может преподнести Япония.

Темы: Среда